Volt már az az érzése,

hogy „valami” nagyon nem stimmel a világban ?

Megmutatjuk, hogyan

tudják a bankok úgy teremteni a pénzt, hogy

az adósság a bankok felé nagyobb legyen, mint

a gazdaságban a termékek és

szolgáltatások cseréjére rendelkezésre

álló pénzmennyiség.. Pontokba,

konkrét állításokba szedve, hogy lehessen

rá hivatkozni.

Fontos, hogy az

összes számmal (és rövid hivatkozási

névvel) jelölt állításra adjanak

Igen (megerősítést) vagy Nem választ

(cáfolatot indoklással). Bármely

kritika, amely ezt nem teszi meg, komolytalan mellébeszélés.

Hogyan lenne komolyan vehető olyan kritika, ami nem mondja meg,

hogy pontosan mit tart helyesnek, és mivel nem ért

egyet, és miért ? A mi válaszaink természetesen:

- Igen

- Igen

- Igen

- Igen

- Igen

- Igen

- Igen

- Igen

- Igen

- Igen

Ezt

másolja át, és javítsa ki „Nem”-re

azon ponto(ka)t mely ön szerint helytelen állítás,

és a végén az összes ilyen pontot

indokolja.

1. (pénzigény)

A jelenlegi pénzhasználati szokások mellett a

gazdaságnak szüksége van bizonyos pénzmennyiségre

(=készpénz + számlapénz) a termékek

és szolgáltatások cseréjéhez.

Igen / Nem

Megjegyzés: ez a

mennyiség elvileg csökkenthető a pénz forgási

sebességének növelésével. Vagyis ha

társadalmi csoportok felismerik a csalóka helyzetet,

tudatos pénzhasználattal (likvidebb befektetések,

banki pénzteremtés nélkül megvalósított

kölcsönügyletek révén,

ill tisztességes alapon üzemeltetett elszámolási

rendszerek segítségével) csökkentheti a

szükséges pénzmennyiséget, és ezzel

–mint látni fogjuk - az adósságot és

adósságterhet.

2.

(pénzmultiplikátor) A pénzmennyiség (a

gazdaságban a termékek és szolgáltatások

cseréjéhez rendelkezésre álló

pénzmennyiség, ami kisrészben készpénz,

nagyrészt bankszámlapénz) túlnyomó

részét a magánbankrendszer teremti a hitelezései

során.

Igen / Nem

Megjegyzés: az

emberek többsége (a megtévesztő oktatás

és média hatására) azt hiszi, hogy az

összes készpénz és számlapénz

a központi bank pénzkibocsájtása révén

kerül a gazdaságba. Ez igen távol áll a

valóságtól. Valójában a bankok a

pénz-multiplikátor hatás révén

maximálisan 19-szer annyi pénzt teremthetnek

(legálisan), mint amennyit a központi bank kibocsájtott

(Magyarországon a tartalékráta 5%).

3. (futamidő) A

pénzmennyiség nagy része a nagyobb volumenű,

hosszú távú (pl. ingatlan és beruházási)

hitelekből kerül a gazdaságba (nem a rövid

távú, pl. áruvásárlási

hitelekből)

Igen / Nem

4. (pénzfogyás)

A pénzteremtés pillanatában ugyanakkora (mint

a teremtett pénzmennyiség) adósság is

keletkezik a bank felé. A bank által teremtett

pénzmennyiség a hiteltörlesztés során

kikerül a gazdasági körforgásból,

végül (legkésőbb a hitel teljes

törlesztésével) teljesen megszűnik. Az

adósság idővel kamatozik, a törlesztés

során természetesen az is fogy.

Igen / Nem

5. (adósságután)

A bank a kamatot az adósságból számítja,

nem pedig a hitel során teremtett pénzből még

a gazdaságban levő pénzmennyiségből.

Igen / Nem

Megjegyzés: más

szóval a bank az adósság után szed

kamatot, nem a pénz után. Ezt igazából

mindenki tudja.

6. (kamumarzs)

Ha a pénzteremtéses hitelezésekből a

gazdaságban levő pénzt P-nek, a bank felé

(a teremtett pénzzel kapcsolatosan) fennálló

összadósságot pedig A-nak nevezzük, a

közgazdaságtanból tanított

Bank kamathaszna = P

* (hitelkamat – betétikamat)

„kamatmarzs

képlet” butaság, nem felel meg a valóságnak

(akár egy bankra, akár az egész bankrendszerre

összegezve nézzük a P-t és az A-t).

Igen (azaz nem felel

meg a valóságnak) / Nem

Megjegyzés: ez a

hibás képlet keveri a pénzt az adóssággal.

A bank az adósság után szed kamatot, nem a pénz

után, lásd 5. pont. A képlet azt sugallja, hogy

a bank csak kölcsönt közvetít, és az

ügyfelei lényegében egymásnak tartoznak.

Ez a képlet az alapja a megtévesztésnek, ami

miatt a közgazdászok nem vizsgálják azt,

hogy milyen árat fizet a társadalom csak azért,

hogy legyen a gazdaságban pénz.

7. (javított

képlet) Helyesen

Bank kamathaszna = A

* hitelkamat – L* betétikamat –

(P-L)*latraszolokamat + t*m

Ahol L a lekötött

betétek mennyisége, t a központi banknál

vezetett banki tartalék, t*m a tartalék után az

adónkból a bankoknak fizetett kamat.

Igen / Nem

|

Megjegyzés: a

képlet a kamatbevételek és kiadások

különbsége. Leglényegesebb különbség

a megtévesztő kamatmarzs képlethez képest

az (A-P) * hitelkamat, de a többi tag is figyelemreméltó.

Fontos látni, hogy a bankok saját

számláin levő pénzmennyiség nem

része P-nek. Ugyanis az egyik zsebből a másikba

fizetett kamat nem igazi kiadás (tehát a

kiadásoldalon hibás lenne szerepeltetni).

Egyébként a szokásos definíció sem számítja a pénzkínálatba a bankok saját számláin levő pénzt:

"The money supply, or money stock, refers to the total amount of money held by the nonbank public at a point in time in an economy."

(forrás: wikipedia)

|

|

8. (maxprofit) A

bankok hasznukat maximalizálni igyekeznek

Igen / Nem

9.

(bankkedveladósság) Amennyiben a gazdaságnak

adott P mennyiségû pénzre van szüksége

(lásd 1. pont), a bankok haszna annál nagyobb lesz,

minél nagyobb az A/P aránya.

Igen / Nem

megjegyzés:

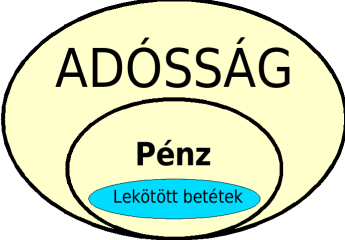

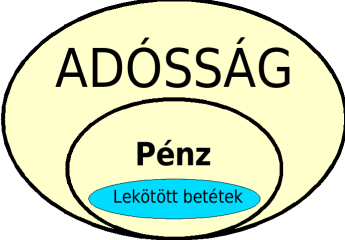

mivel az A-P részért (lásd a helyes képletet

a 7.pontban, és a szemléltetõ ellipszises ábrát)

úgy szednek hitelkamatot, hogy semmiféle betéti

kamatot nem fizetnek ki erre.

10. A

hiteltörlesztés során a banknak fizetett pénz

a) egy kis része

(nagyjából az L*betétikamat / (A*hitelkamat)

része ) megy valamelyik betétesnek betéti

kamatra

b) egy része

megszűnik, kikerül a gazdasági körforgásból,

nem jelenik meg még a bank saját számláján

sem

c) egy része

megjelenik a bank saját számláján. Ez

nem része P-nek (lásd 7-es pont), átmenetileg

kikerül a gazdasági körforgásból,

ugyanakkor a bank dönthet arról, hogy mikor költi

el.

Igen / Nem

Megjegyzés:

a b) is érdekes, de a c) igazán kulcskérdés.

Ha a bank nem tudná saját kamathasznát

maximalizálni, és ezt a részt túl hamar

elköltené, akkor jórészt más bankba

kerülne betétként, és más bank tudna

ez alapján újabb szereplőket eladósítani

(hitelpénzt teremteni, megtévesztő szóval

„kölcsönadni”).

Íme

egy tipikusnak mondható, 16 éves futamidejû

hitel. Az eredeti hitel során a bank teremtett 100 egységet

(mondjuk 100000 dollár), amit ráírt valaki

számlájára. Valaki más (nem a bank !)

pedig adott érte egy házat. Kamat=15%. A visszafizetett

összeg 268.7 egység (16.793 / év), amiből 100 egység a törlesztés

során megszűnik, 168.7 egységet pedig a bank költhet

el.

|

A/P

|

A

|

P

|

K

|

Nem

jellemző eset:

|

|

1

|

100

|

100

|

0 |

A közgazdászok ezt

figyelik

|

|

1.15

|

98.21

|

85.4

|

2.19 |

.

|

|

1.32

|

96.15

|

72.7

|

6.29 |

.

|

|

1.52

|

93.77

|

61.66

|

12.04 |

.

|

|

1.75

|

91.05

|

52.06

|

19.23 |

.

|

|

2.01

|

87.91

|

43.71

|

27.67 |

.

|

|

2.31

|

84.3

|

36.45

|

37.21 |

101.1

|

|

2.66

|

80.16

|

30.13

|

47.69 |

jellemző eset !!!

|

|

3.06

|

75.39

|

24.64

|

58.99 |

Ezt kell figyelni

|

|

3.52

|

69.9

|

19.87

|

71.01 |

.

|

|

4.05

|

63.6

|

15.72

|

83.65 |

.

|

|

4.65

|

56.34

|

12.11

|

96.83 |

.

|

|

5.35

|

48

|

8.97

|

110.49 |

.

|

|

6.15

|

38.41

|

6.24

|

124.55 |

.

|

|

7.08

|

27.38

|

3.87

|

138.97 |

.

|

|

8.14

|

14.69

|

1.81

|

153.7 |

.

|

|

9.36

|

0.1

|

0.01

|

168.7 |

.

|

|

A-t bárki tud számítani.

P soha nem csökken többel (a bank nem tud több

pénzt megszüntetni), mint amennyi a törlesztőrészlet.

P végül

0-ra csökken: a bank köteles az eredetileg teremtett

pénzt megszüntetni.

|

|

A törlesztésből K pénz kerül vissza a gazdaságba (adott időpontig).

Kis része a) révén, nagy részét pedig a bank költi el, olyan

időzítéssel, hogy a kamathaszna minél nagyobb legyen.

Végül a törlesztett pénz az eredetileg teremtett 100 egység

kivételével (azaz 268.7 - 100 = 168.7 egység) visszakerül a gazdaságba.

Természetesen a hitelből a gazdaságban levő pénz az eredetileg teremtett 100 egység, csökkentve a törlesztéssel, de növelve a

bank által addig elköltött K-val: P=100 + K - törlesztés.

Alighanem

tudnák a bankok úgy is csinálni, hogy valamivel kisebb

legyen az A / P. De miért tennék ?

Adott

P (gazdasági pénzigény) mellett a magasabb A/P

arány jelent a bankok felé nagyobb adósságot,

ezzel magasabb kamathasznot.

Miért van annyi tévhit a pénz keletkezésével

kapcsolatban ?

Annak ellenére, hogy a bankrendszer felé fennálló

adósság a pénzrendszerünk alapja, miért

nem foglalkozik a közgazdaságtan a bankrendszer felé

fennálló adóssággal részletesen ?

Miért tanít a közgazdaságtan butaságot

ezzel kapcsolatban ?

Mondhatja valaki, hogy a bankoknak költségeik is vannak.

Ez igaz. Kérdés, hogy lehetne-e úgy teremteni a

pénzt, hogy kisebb terhet jelentsen a társadalom

számára, és ne okozzon akkora bevételkiesést

a költségvetés számára.

Természetesen lehetne.

Gondoljuk végig: vajon lehetséges-e, hogy a bankok már

korábban rájöttek arra, hogyan tudják a

kamathasznukat maximalizálni , más szóval

eladósítani a világot ? Vagy talán eddig

nem vették észre, hogy a pénzteremtés

mennyivel nagyobb buli, mint a kölcsönközvetítés

?

A józan eszünk mit mond ?

A megfigyeléseink mit sugallnak ?

Ha

esetleg igaz az, hogy a bankok csak közvetítik a

kölcsönöket, és lényegében

ügyfeleik egymásnak tartoznak, akkor semmi szükségük

nincs a pénzteremtésre. Ezt bárki meg tudja

csinálni pénzteremtés nélkül is

(próbálja ki: egyik szomszédjától

kér kölcsön 10%-os kamatra, másik

szomszédjának kölcsönadja 12%-os kamatra).

Mivel a banki pénzteremtés a pénz-multiplikátor

miatt komoly bevételkiesést okoz a költségvetésnek,

ráadásul a központi bank árszínvonal

(infláció) szabályozási hatékonyságát

is rontja (a pénzmennyiséget csak indirekt módszerrel,

az alapkamattal tudja szabályozni a közvetlen módszer

helyett ) a pénzteremtést meg kell tiltani a

kereskedelmi bankoknak. Nem a tartalékráta 100%-ra

emelésével, ami a t*m csalást (a tartalékra

az adónkból kifizetett kamattal együtt ugyanazért

a pénzmennyiségért 2 helyrõl szed

kamatot) nem küszöböli ki, hanem a James

Robertson (Creating

New Money: A Monetary Reform for the Information Age )

módszerével: ha a kereskedelmi bankok nem teremthetnek

pénzt, a tartalékráta értelmetlen.

Kölcsönöket természetesen közvetíthetnek

az ügyfeleik között, ehhez nem kell pénzteremtés.

www.eleg.hu